Financieringsmiddelen

De bezittingen worden gefinancierd met interne en externe financieringsmiddelen. De interne financieringsmiddelen bestaan uit de reserves, resultaat na bestemming en voorzieningen.

bedragen x € 1 mln. | ||||||

Interne financieringsmiddelen | Werkelijk 2021 | 2022 | 2023 | 2024 | 2025 | 2026 |

|---|---|---|---|---|---|---|

Algemene reserve | 18 | 20 | 15 | 16 | 17 | 17 |

Bestemmingsreserves | 140 | 156 | 171 | 168 | 178 | 194 |

Resultaat na bestemming | 2 | 11 | 0 | 0 | 0 | 0 |

Voorzieningen | 11 | 17 | 18 | 19 | 19 | 21 |

Totaal | 171 | 204 | 204 | 203 | 214 | 232 |

Tabel Interne financieringsmiddelen

De externe financieringsmiddelen zijn leningen van externe partijen waarover rente en aflossing wordt betaald.

De behoefte aan (langlopende) externe financieringsmiddelen stijgt volgens de prognoses vanuit de (investerings- ) begroting van € 770 mln. eind 2021 naar € 890 mln. eind 2025. De ontvangen rijksbijdragen voor de woningbouwimpuls en volkshuisvestingsfonds worden de komende 10 jaar besteed. De reden voor de stijging van de schuld is gelegen in de investeringsplanning voor de komende jaren.

Onderstaande tabel toont de samenstelling en ontwikkeling van de externe financieringsmiddelen uit kort- en langlopende leningen en de omvang van de nog aan te trekken financiering. Dit vertaalt zich in de "prognose nog aan te trekken langlopende schuld" in onderstaande tabel.

1 januari, bedragen x € 1 mln. | |||||

Externe financieringsmiddelen en korte schuld | 2021 | 2022 | 2023 | 2024 | 2025 |

Kortlopende schuld | 46 | 106 | 112 | 105 | 108 |

Kortlopende schuld waarvan het renterisico wordt afgedekt met swaps | 72 | 52 | 52 | 52 | 52 |

Vooruit ontvangen specifieke uitkeringen | 140 | 122 | 115 | 108 | 101 |

Bestaande langlopende schuld | 512 | 527 | 459 | 419 | 379 |

Prognose aflossingen/ nog aan te trekken langlopende schuld | 0 | 0 | 68 | 108 | 148 |

Prognose nog aan te trekken langlopende schulden (investeringsbegroting) | 32 | 72 | 102 | ||

Totaal | 770 | 807 | 838 | 864 | 890 |

Tabel Externe financieringsmiddelen

Scenario realistische schuldprognose

In bovenstaande tabel wordt uitgegaan van de investeringsplanning. In werkelijkheid zien we de afgelopen jaren, als gevolg van plannings- optimisme, de realisatie achterblijven bij de begroting. Uitgaande van realisatiecijfers voor de investeringsplanning van 75%. Met deze realisatiecijfers is in bovenstaande tabel en de begrote exploitatielasten rekening gehouden.

Renteparameters

Voor de begroting 2023 wordt uitgegaan van een verwachte rente van: 2,5 % voor de nog aan te trekken langlopende schuld (looptijd 10 jaar), jaarlijks oplopend met 0,5% tot 4 % in 2026.

Voor de kortlopende rente (kasgeldleningen voor maximaal een jaar) ramen we voor 2023 0,5 % en ook dit loopt jaarlijks met een 0,5 % op tot 1 % in 2025. Het jaar 2026 hebben we op 1 % gehouden.

Renteomslag 2023

Net zoals voor 2022 is de renteomslag voor 2023 vastgesteld op 1,25 %. Vanwege de stijgende rente verwachten we dat de renteomslag gaat stijgen vanaf 2025 naar 1,5 % en 2026 naar 1,75 %.

Renterisicobuffer

Met ingang van 2021 is de buffer om een toekomstige rentestijging op te kunnen vangen inmiddels op peil gebracht. Inmiddels is de rente weer sterk gestegen en de parameters zijn omhoog bijgesteld. We monitoren de parameters richting elk nieuw P&C product.

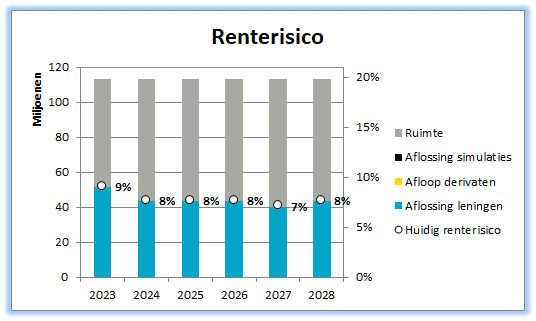

Aflossingsprofiel / renterisiconorm

Onderstaande grafiek toont een overzicht van de aflossingen van de totale bestaande langlopende schuld. Hieruit blijkt dat de aflossingsverplichtingen van de bestaande langlopende schuld goed zijn gespreid over de jaren. De renterisiconorm vanuit de wet Fido stelt dat de aflossingsverplichtingen van de bestaande schuld maximaal 20% van de begrotingsomvang bedragen. In Zaanstad is het beleid prudent, gericht op begrenzing van jaarlijkse aflossingen en renteherzieningen tot maximaal 10% van de begrotingsomvang. Een rentestijging van 1% zal tot maximaal 0,1% hogere rentelasten op de begroting leiden. Met een begrotingsomvang van € 651 mln. in 2023 bedraagt de renterisiconorm € 130 mln.

Zoals onderstaande tabel laat zien blijft het risicopercentage op de huidige aflossingsverplichtingen in Zaanstad de komende jaren met ongeveer 10% ruim binnen de renterisiconorm.

Bedragen x € 1 miljoen | ||||

2023 | 2024 | 2025 | 2026 | |

(1) Omvang begroting | 651 | 621 | 602 | 600 |

(2) Renterisiconorm (20% van (1)) | 130 | 124 | 120 | 120 |

(3) Renterisico op vaste schuld | 68 | 40 | 40 | 40 |

Huidig risicopercentage | 9 % | 8 % | 8 % | 8 % |

(4) Ruimte onder renterisiconorm (2)-(3) | 62 | 84 | 80 | 80 |

Tabel Renterisiconorm

De gemiddelde looptijd van de huidige leningenportefeuille bedraagt ongeveer 10 jaar. Met de huidige zeer lage rentestanden is er actief beleid op verdere looptijd verlenging van de leningenportefeuille waarmee de risicopercentages na 2023 verder zullen dalen. Hiermee wordt het renterisico van de relatief hoge schuld naar de toekomst toe verder beheerst.

Kasgeldlimiet

De kasgeldlimiet beoogt de budgettaire gevolgen van schommelingen in de rente op korte leningen te beheersen. De korte schuld is bedoeld voor de lopende uitgaven en zodoende is de limiet gekoppeld aan het begrotingstotaal. De kasgeldlimiet is vastgesteld op 8,5% van het totaal van de jaarbegroting bij aanvang van het jaar. In 2023 bedraagt de kasgeldlimiet € 48,7 mln. De kasgeldlimiet mag maximaal twee kwartalen achtereen overschreden worden. Daarna moeten maatregelen getroffen worden om het kwartaal daarna aan de kasgeldlimiet te voldoen.

Het streven van de gemeente is om de kasgeldlimiet maximaal te benutten. Dit wordt gedaan om het risico te beperken dat na ontvangst van een onverwacht groot bedrag de gemeente tegelijk geld leent en uit moet zetten. Historische gezien is de korte rente doorgaans lager dan de lange rente.